Какие продукты можно провезти в россию из казахстана

Содержание статьи

Ввоз продуктов в Россию

В связи с началом военных действий на территории Украины, Россия слегка видоизменила таможенные нормы ввоза продуктов и товаров из различных стран. В 2014 — 2015 году с началом введения санкций по отношению к Российской Федерации, правительство России запретило осуществлять ввоз продуктов из стран Европейского Союза и некоторых третьих стран. В этом перечне стран находится и ближайшая соседка России — Украина.  В 2021 году таможенные правила Российской Федерации не подвергались изменениям. Они всего лишь дополнялись новыми нормами, которые регламентируют запрет на ввоз некоторых продуктов растительного и животного происхождения. Важно помнить, что запрет распространяется даже на товары, которые приобретались за территорией России исключительно для личного использования.

В 2021 году таможенные правила Российской Федерации не подвергались изменениям. Они всего лишь дополнялись новыми нормами, которые регламентируют запрет на ввоз некоторых продуктов растительного и животного происхождения. Важно помнить, что запрет распространяется даже на товары, которые приобретались за территорией России исключительно для личного использования.

Общие правила ввоза

Многие, желающие пересечь российскую границу, не знают, что эта страна выдвигает достаточно большой список запрещённых для ввоза продуктов. Поэтому туристам и возвращающимся гражданам России необходимо ознакомиться с перечнем товаров во избежание их конфискации непосредственно на таможенных пропускных пунктах.

Правительством Российской Федерации были установлены нормы, согласно которым продукты питания и товары можно ввозить лишь в определённом количестве.

Здание правительства Российской Федерации

Те продукты, которые превышают норму, в обязательном порядке должны подвергаться декларированию со стороны въезжающих людей. В любом случае, стоит подготовиться к тому, что сотрудники таможенной службы потребуют устного декларирования товара (если он не превышает норму). В случаях превышения нормы потребуется заполнять пассажирскую декларацию на сопутствующие товары и продукты питания.

Правила беспошлинного ввоза товаров на территорию государства:

- Основное предназначение товаров и продуктов — это личное пользование. То есть, то чем пользуется сам человек непосредственно. Но стоит учитывать, что в список вещей личного пользования не входят транспортные средства.

- Разрешается осуществлять ввоз продуктов питания и товаров общим весом до пятидесяти килограмм на одну особу.

- Общая стоимость ввозимого товара и продуктов не должна превышать полторы тысячи евро. При этом курс евро определяется Центральным Банком Российской Федерации.

К личным вещам можно отнести товары и предметы, которые используются в личных целях и не принимают участия в предпринимательской деятельности. Независимо от гражданства, въезжающее физическое лицо имеет право ввезти двести сигарет (10 стандартных пачек) или пятьдесят сигар. Основным требованием к физическому лицу является возраст. Он должен быть более восемнадцати лет. Также такая особа вправе провозить до двухсот пятидесяти грамм табака на одного человека.

Если физическое лицо намерено осуществить ввоз продуктов питания и товаров на сумму более полутора тысяч евро, то такая продукция подлежит обязательному письменному декларированию и оплате пошлинного сбора в государственный бюджет.

При этом соотношение веса и общей стоимости играет немаловажную роль. Разрешенной нормой считается вес в пятьдесят килограмм.

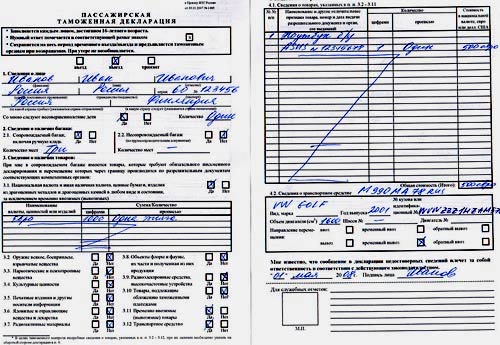

Образец заполнения бланка таможенной декларации на ввоз товаров

Если ввозимые продукты и товары весят в пределах от пятидесяти до двухсот килограмм, физическое лицо оплачивает пошлину за каждый лишний килограмм, начиная с пятьдесят первого. Сумма пошлины считается в процентном соотношении от общей стоимости продуктов и равна тридцати процентам. Но при этом, при подсчёте каждый килограмм должен стоить не менее четырёх евро. Такие таможенные правила актуальны лишь для физических лиц, которые осуществляют ввоз продуктов для личного пользования.

Ввоз алкогольной продукции разрешается гражданам всех стран. Но основным правилом является совершеннолетие физического лица, то есть восемнадцатилетний возраст. Для таких людей разрешается ввозить спиртные напитки различной крепости в количестве трёх литров. Также можно провезти и три литра пива (алкогольного или безалкогольного) без оплаты пошлинных сборов в бюджет Российской Федерации.  Если физическим лицом осуществляется ввоз алкоголя в размере четырёх литров, то человек должен заплатить десять евро пошлинного сбора. Если количество алкоголя равно пяти литрам, то за каждый литр (свыше разрешённых трёх) платится по десять евро.

Если физическим лицом осуществляется ввоз алкоголя в размере четырёх литров, то человек должен заплатить десять евро пошлинного сбора. Если количество алкоголя равно пяти литрам, то за каждый литр (свыше разрешённых трёх) платится по десять евро.

Запрещается ввоз алкогольной продукции в количестве более пяти литров суммарно. Если на пропускном пункте таможенной службы будет замечен «лишний» алкоголь, он вполне может быть конфискован сотрудниками уполномоченных органов. При этом работники таможенной службы имеют право даже оштрафовать за несоблюдение таможенного режима.

При этом стоить помнить, что, даже заплатив пошлинный сбор в государственный бюджет, «лишний» алкоголь необходимо задекларировать соответствующим образом.

Декларирование товара

При осуществлении ввоза продуктов питания и товаров для личного пользования, превышающих нормы, физическое лицо в обязательном порядке должно заполнить декларацию на эту продукцию.

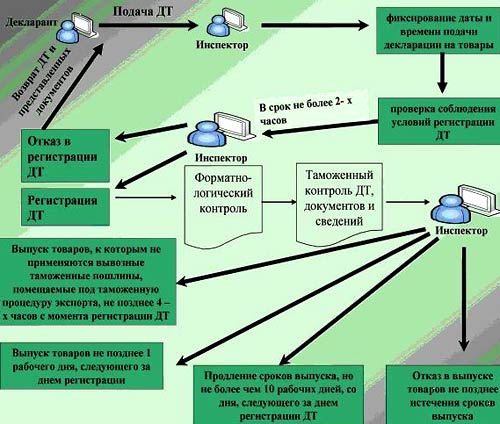

Схема процедуры таможенного декларирования товаров

Оформлять декларирование имеет право физическое лицо, достигшее восемнадцатилетнего возраста. Если физическое лицо младше восемнадцати лет, то декларация заполняется от его имени, в его присутствии сопровождающим его совершеннолетним человеком.

Документы для декларирования могут понадобиться различные в зависимости от сложившейся ситуации, но основными из них являются такие, как:

- Документ, удостоверяющий личность физического лица. Для совершеннолетних физических лиц подойдёт внутренний или заграничный паспорт, а для несовершеннолетних можно представить свидетельство о факте рождения.

- Документ, подтверждающий факт приобретения и оплаты ввозимых продуктов и товаров. Для этих целей могут подойти чеки из магазинов, супермаркетов и торговых центров.

Продукты из Финляндии

В связи с тем, что за последние два года Россия весьма сузила внешний рынок, на котором ранее осуществлялась закупка продуктов питания на российский потребительский рынок, многие физические лица и предпринимательские организации остановили свой выбор именно на продуктах из Финляндии. Но даже для продукции из этой страны существуют некоторые правила для ввоза продуктов питания на территорию Российской Федерации.

В связи с тем, что за последние два года Россия весьма сузила внешний рынок, на котором ранее осуществлялась закупка продуктов питания на российский потребительский рынок, многие физические лица и предпринимательские организации остановили свой выбор именно на продуктах из Финляндии. Но даже для продукции из этой страны существуют некоторые правила для ввоза продуктов питания на территорию Российской Федерации.

К не запрещённым продуктам питания относятся такие, как:

- Масло сливочное.

- Различного рода консервы.

- Рыбные изделия.

- Колбаса.

- Молочные продукты.

- Маргарин.

Основным правилом является наличие достаточной термической обработки продуктов питания для устранения всех бактерий и микробов, способных вызвать появление различных недугов и заболеваний. То есть ввозить можно только тот продукт, который уже не нуждается в дополнительной термической обработке.

Сыро-молочная продукция из Финляндии

Но стоить помнить, что физическое лицо имеет право ввезти не более пяти килограмм финских продуктов питания суммарно на одного человека. При этом продукты должны быть предназначены исключительно для личного использования (употребления).

Если превышается лимит в пять килограмм, то на пункте пропуска сотрудники таможенной службы имеют полное право конфисковать «лишние продукты» и наложить на человека штраф. Категорически запрещены для ввоза на территорию государства некоторые продукты без заводской упаковки. В список запрещённых входят мясные, рыбные и молочные изделия.

Если продукт не имеет достаточной герметической упаковки, он может подвергаться конфискации со стороны сотрудников таможенной службы.

Если, по мнению работников таможни, упаковка недостаточно герметична, они имеют право потребовать разрешение на ввоз этого продукта. Разрешение возможно получить в Россельхознадзоре.  Сырое мясо даже в герметической упаковке относится к запрещённым для ввоза на территорию России товарам. Но ввезти из Финляндии можно свежую рыбу. Правда, при условии предоставления сертификата, выданного в Финляндии. Этот документ является подтверждением безопасности изделия и того, что сама рыба была выращена в экологически чистой природной среде.

Сырое мясо даже в герметической упаковке относится к запрещённым для ввоза на территорию России товарам. Но ввезти из Финляндии можно свежую рыбу. Правда, при условии предоставления сертификата, выданного в Финляндии. Этот документ является подтверждением безопасности изделия и того, что сама рыба была выращена в экологически чистой природной среде.

Также разрешается провозить икру осетра (но только в производственной упаковке — в банке), но не более двухсот пятидесяти грамм на одного человека. Колбасу можно ввозить лишь сырокопченую. Но главным приоритетом является то, что она должна быть приобретена исключительно в торговых организациях (супермаркет, магазин). Также сырокопченая колбаса должна иметь натуральную оболочку.

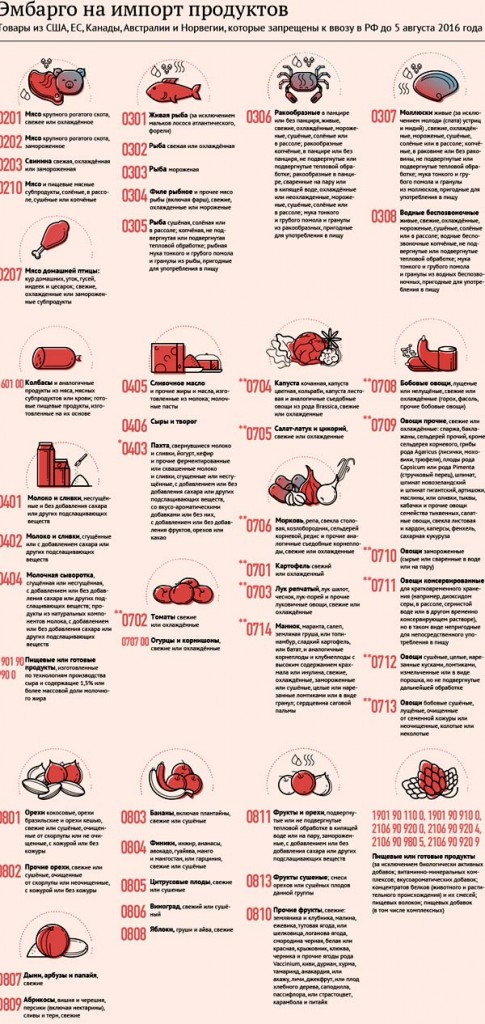

Запрещённые продукты

За последние два года по отношению к Российской Федерации было применено огромное количество санкций разными странами мира.  Именно в связи с этим, правительство страны в 2014 году представило список запрещённых продуктов, изготовленных на территории стран, которые ввели свои санкции по отношению к Российскому государству.

Именно в связи с этим, правительство страны в 2014 году представило список запрещённых продуктов, изготовленных на территории стран, которые ввели свои санкции по отношению к Российскому государству.

К этим странам относятся:

- Все страны ЕС.

- Канада.

- Норвегия.

- Соединённые Штаты Америки.

- Австралия.

Запрещённые продукты:

- Мясо в любом виде (замороженном, свежем или охлаждённом).

- Свиное мясо в любом виде.

- Мясо домашних птиц в любом виде.

- Солёное мясо.

- Копчёное мясо.

- Сушеное мясо.

- Молочные изделия.

- Молоко в чистом виде.

- Овощи.

- Рыба разных сортов.

- Моллюски.

- Фрукты разных видов.

- Орехи всех сортов.

- Корнеплоды.

- Колбаса.

- Мясные изделия.

Также в перечень запрещённых продуктов входят товары на основе растительных жиров (сыр, творог). Товары запрещаются независимо от того кем были приобретены или для каких целей. Если на пропускном пункте сотрудники таможенной службы замечают эти продукты, они подвергаются конфискации, даже если были приобретены для личного пользования человеком.

Относительно продуктов запрет не распространяется на детское питание и алкогольную продукцию.

<center

Продукты с Украины

Украина является ближайшей соседкой России и на данный момент самым большим противником. Именно на фоне «непонимания» этих двух стран и были наложены санкции по отношению к Российской Федерации. Правительство России же в свою очередь озвучило список украинских продуктов питания, которые категорически запрещено ввозить на территорию РФ.

К таким продуктам относится картошка и другие культуры, выращенные на территории Украины. Запрет на ввоз картофеля обуславливается нахождением в этой растительной культуре золотистой нематоды (вредные для человеческого организма вещества).

Независимо от цели пользования запрещаются:

- Фруктовые культуры.

- Молочные продукты.

- Овощная консервация.

- Консервы из рыбы.

- Консервы из мяса.

- Соевая продукция.

- Различные соки украинского производства.

- Детские питание.

- Соя.

- Кукурузная крупа.

- Подсолнечник и семечки.

- Соевый шрот.

К сожалению, список запрещённых товаров для ввоза на территорию Российской Федерации с Украины достаточно велик. Но помимо вышеперечисленных продуктов, правительство России запретило ввозить украинское пиво торговой марки «Оболонь» и водочные изделия украинского производства. Также запрещённой торговой маркой стала САН ИНБЕВ УКРАИНА.

К списку запрещённых товаров можно добавить кондитерские изделия торговой марки « Конти». Представителями Российского государства были обнаружены нарушения относительно потребительских прав.

На сегодняшний день рассматривается проект по запрету таких продуктов, как:

- Свинина.

- Творог.

- Сыр.

- Томаты.

- Кетчуп.

- Мясо птицы.

- Орех.

- Шоколад.

- Хлебобулочные изделия.

- Мука.

- Колбаса.

- Кукуруза.

- Пшеница.

- Овёс.

- Сахар.

Напомним, что проект ещё не принят и лишь находится на стадии разработки. Поэтому на сегодняшний день ввоз вышеперечисленной продукции разрешен как для личного пользования, так и в коммерческих целях. Хотя требования к ввозу продуктов ужесточились, правила въезда граждан Украины в Россию в 2021 году остались прежними.

За последние несколько лет Российская Федерация расширила список запрещённых продуктов для ввоза на свою территорию в несколько раз. В первую очередь это связано с применением санкций со стороны Соединённых Штатов Америки и стран Европейского Союза по отношению к Российской Федерации. Но, несмотря на расширение списка запрещённых продуктов, сами таможенные правила и нормы остались практически не изменёнными.

Автор:

Журналист, редактор, благодаря которому на сайт выкладывается наибольшая часть материалов. Окончил ММУ (Московский Международный Университет) по специальности журналистика в 2009 году.

Загрузка…

Источник

Что и в каком количестве можно провезти через границу?

Начался сезон отпусков и многие наши соотечественники отправляются за границу на отдых. Во избежание казусов при пересечении таможенной границы эксперты таможенной службы разъясняют нормы провоза, т.е. что и в каком количестве можно провезти через границу, не нарушая установленных правил, передает пресс-служба КТК МФ РК.

На территории Таможенного союза действуют единый порядок перемещения физическими лицами товаров для личного пользования через таможенную границу. В соответствии с ним беспошлинная норма провоза воздушным транспортом составляет 10 000 евро и вес не более 50 килограмм. В случае если вы перемещаетесь наземным транспортом или пешком без уплаты платежей удастся провезти товар стоимостью не превышающий 1500 евро и весом не более 50 килограмм. Речь идет о товарах для личного пользования, необходимые в пути следования или в быту.

Что касается денежных средств, то сумму наличных, это могут быть и дорожные чеки, декларировать не нужно, если она не превышает в эквиваленте 10 000 долларов США. А вот для обладателей ценных бумаг и векселей независимо от их номинальной стоимости процедура письменного декларирования является обязательной.

Подтверждать легальность происхождения наличных денежных средств и денежных инструментов не требуется. Соблюдение данных правил избавит вас от возможной административной или даже уголовной ответственности.

Правила установлены и для свободного провоза спиртных напитков и табачных изделий для лиц достигших 18 летнего возраста. Вы вправе провезти 3 литра алкогольных напитков, включая пиво. На одно физическое лицо также разрешен провоз 200 сигарет или 50 сигар (сигарилл) или 250 граммов табака, либо указанные изделия в ассортименте общим весом не более 250 граммов.

Без уплаты платежей вы также можете провозить драгоценные металлы и драгоценные камни, таможенная стоимость которых не превышает 25000 долларов США в эквиваленте, рыбу и морепродукты (кроме икры осетровых рыб) в количестве не более 5 кг, икру осетровых рыб весом не более 250 граммов и топливо, в количестве более 10 литров, находящееся в отдельной емкости.

Есть случаи, когда граждане наивно полагают, что вправе переместить через границу любую приобретенную картину, статуэтку или даже икону. Перечисленные вещи могут являться культурными ценностями, и вывоз их может быть запрещен или ограничен. Переместить полюбившийся экспонат можно при наличии соответствующей справки Министерства культуры Республики Казахстан или его территориальных органов, подтверждающей, что данная вещь к вывозу не запрещена.

Кроме того, в пунктах пропуска через таможенную границу Таможенного союза применяется упрощенная система таможенного контроля, т.е. система «красных» и «зеленых» коридоров. Пассажир сам выбирает, согласно наличию при нём тех или иных вещей, через какой коридор ему проходить.

Зеленый коридор предназначен для пассажиров, которые перевозят товары, не превышающие установленные нормы провоза для личного пользования о которых мы говорили выше.

Красный коридор проходят те пассажиры, которые имеют товары и денежные средства, подлежащие обязательному письменному декларированию.

По каждому конкретному случаю, связанному с пересечением таможенной границы можно получить информацию в консультативных пунктах, которые расположены во всех пунктах пропуска и территориальных таможенных органах, а также на официальном сайте Комитета: e.customs.kz.Вопросы в сфере таможенного дела можно также задать, позвонив по бесплатному номеру «1412»в действующий при Комитете таможенного контроля МФ РК«Call-center», звонки с городского номера по Казахстану бесплатные.

Источник

НДС при ввозе товаров и продуктов из Казахстана в Россию в 2021 году

НДС при импорте из Казахстана в Россию представляет собой сбор, который подчинён особым требованиям, актуальным для определённого числа государств.

Правила ввоза товара в РФ

Правила, которые применяются при начислении НДС по товарам, перевозимым на территорию РФ, определяет факт наличия таможни на госгранице. Начисление налога происходит в момент ввоза товаров.

Процедура расчёта и уплаты отчислений подчиняется таможенному законодательству. Налог уплачивается в адрес таможенной службы.

Между рядом государств, которые ранее входили в состав Советского Союза, таможня была упразднена.

Эти государства были объединены в ЕАЭС — Евразийский экономический союз. Теперь импорт и экспорт товаров через границы стран-участниц этого договора следуют единым правилам взаимодействия.

Эти правила были изложены в договоре о ЕАЭС, который был заключён в Астане в 2014 году.

С ознакомиться с текстом договора можете на нашем сайте.

При импорте из Казахстана, а также при ввозе товаров в Казахстан из России, в отношении НДС теперь актуальны следующие таможенные правила:

- с учётом отсутствия таможни, импортер обязуется самостоятельно высчитывать НДС и осуществлять его выплату;

- расчёт налоговой базы осуществляется с учётом стоимости экспортируемой продукции;

- цена, которая указывается в иностранной валюте, пересчитывается по курсу на дату принятия товара к учёту;

- оптимальный срок — 20 число месяца, который следует за месяцем, когда был осуществлён ввоз экспортной продукции. Если окончание срока совпадает с выходным или праздничным днём, то для РФ возможно смещение на другое число, которое отвечает ближайшему буднему дню.

Более подробно с правилами можно ознакомиться по ссылке.

А также рекомендуется ознакомиться со статьей 6.1 НК РФ.

Смотрите в видео: оформление товара при импорте из стран ЕАЭС.

Читайте на нашем сайте: список запрещенных товаров для ввоза в Россию.

Плательщики НДС по импортируемой продукции

Плательщиками являются все фирмы и индивидуальные предприниматели, которые импортируют свою продукцию из РК. Это относится даже к тем ИП, к которым применяется специальный режим.

Не платят налог на добавленную стоимость лица, приобретшие продукцию для личного использования, и не являющиеся предпринимателями.

Порядок процедуры оплаты НДС

Когда товары ввозятся на территорию России, НДС оплачивается импортёром. Это касается всех, кто делает покупки в России.

Отличие заключается в том, что при транспортировке продукции из государств, которые не относятся к странам-участницам таможенного союза, налог выплачивается при прохождении таможенного контроля.

При импорте из ЕАЭС деньги перечисляются предпринимателем в бюджет посредством ФНС.

Это касается товаров, которые были произведены на территории государств, являющихся членами ЕАЭС, и пускаются в свободное обращение на территории Евразийского экономического союза.

Налоговая ставка

Она варьируется от 10 до 18% — всё зависит от вида товара. Налоговая база определяется в зависимости от даты платежа по лизинговому договору. Не имеет значения то, какой будет дата перечисления платежа.

Не происходит начисление и оплата НДС по импортируемой продукции в том случае, если товар был отгружен поставщиком, но до российского импортера так и не дошёл. К учёту такой товар принят не был — налоговой базы не существует.

Как рассчитывается налог

Цена продукции, которая импортируется в Россию, может быть определена по договору купли-продажи. Учитывается цена сделки, которая отражается в договоре, и та, которая платится продавцу покупателем. Налоговая база по НДС не увеличивается на фоне наличия расходов на перевозку товаров.

Итоговая налоговая сумма, которая выплачивается в бюджет, может быть рассчитана по следующей формуле:

цена ввозимой продукции + акцизы (актуально для подакцизной продукции) х налоговая ставка (10-18%).

Вероятность ошибки

Налоговая сумма выставляется продавцом по документации, в соответствии с действующим законодательством.

На этом фоне человек, приобретающий товары, определяет НДС самостоятельно, и затем вносит оплаты в ФНС.

Налоговая база обязательно рассчитывается на дату, когда товары были приняты к учёту.

Исходить надо из конечной цены продукции. Если она приобреталась за инвалюту, то сумма в рублях может быть определена посредством пересчёта в валюте по курсу Центробанка. При этом учитывается дата, когда импортируемая продукция была принята к учёту.

Эта база умножается на налоговую ставку. Затем определяется сумма, которую требуется внести.

Когда оплачивается налог

Выплату требуется осуществить строго до 20 числа месяца, который следует за тем, в котором товары были оприходованы, и наступил срок уплаты по лизинговому договору.

Советуем посмотреть видео: кто должен платить НДС в ЕАЭС.

Учёт импортируемого товара из РК

Порядок представлен в табличке:

| Операция | Дебет | Кредит |

| Цена товаров, которые импортируются из РК | 42 | 61 |

| Оплаченная импортируемая продукция | 61 | 52 |

| Налог начислен к оплате | 20 | 69 |

| Отдача выручки от продажи | 63 | 90-2 |

Пример.

В июле ООО «Слон» произвело импорт в Россию из Казахстана продукции для дальнейшей перепродажи. Стоимость по договору поставки — 500,0 тыс. рублей.

Сумма НДС, которая была выплачена компанией в бюджет РФ, составила 90,0 тыс. р. (при налоговой ставке в 18%).

Отчётность по НДС

Предприятие подаёт декларацию.

К ней прилагаются следующие документы:

- заявление (4 экземпляра, бумажный и электронный варианты);

- банковская выписка;

- товаросопроводительная документация;

- счёт-фактура;

- договор на приобретение продукции;

- договор посредника (при его заключении).

Вся документация предоставляется в виде ксерокопий, которые заверяются нотариально. Исключение составляет заявление — оно подаётся в оригинале.

Эти же требования актуальны при экспорте в Казахстан.

Обязательно проводится камеральная проверка. Если в ходе неё не выявляется никаких несоответствий, тогда инспекция обязуется проставить на всех экземплярах заявления отметку об оплате НДС. Срок — 10 дней.

Три экземпляра заявления с отметкой налоговая инспекция возвращает ходатайствующему лицу. Два экземпляра заявитель отдаёт экспортёру, один остаётся у него.

По косвенным налогам

Декларация включает в себя титульный лист и 3 раздела:

- Раздел 1. Содержит информацию об акцизах. Заполняется по необходимости.

- Раздел 2. Сумма налога к оплате.

- Раздел 3. Содержит информацию о товаре.

Пример заполнения декларации можете скачать на нашем сайте.

Подтверждение импорта

Требуется предоставление:

- транспортной документации;

- таможенной декларации;

- инвойса;

- сертификатов и лицензии на груз;

- квитанции об уплате таможенных сборов.

Эти же документы нужны при подтверждении импорта товаров в Казахстан.

Смотрите в видео: что нужно делать при получении импорта из ЕАЭС.

Изменения в законодательстве ЕАЭС

ТКЕАЭС вступил в силу 01.01.2018. Новый документ призывает обеспечить единое таможенное регулирование на территории ЕАЭС, создание приемлемых условий для участников внешнеэкономической деятельности, а также упрощение прохождения таможенных формальностей.

Основные изменения:

- предоставление возможности участникам воспользоваться отсрочкой оплаты ввозных таможенных пошлин (срок — не более 30 дней);

- предъявление декларации на продукцию без документации, которая подтверждает заявленные сведения;

- усовершенствование института уполномоченного экономического оператора;

- предоставление возможности внесения дополнений в декларацию на продукцию.

Более подробно с изменениями можно ознакомиться по ссылке.

Документы для таможенного оформления

Список документов для таможенного оформления:

- паспорта директора и главного бухгалтера;

- учредительная документация, а также документы по организации;

- бухгалтерский баланс субъекта ВЭД за последний отчётный период;

- устав компании;

- приказ о назначении главбуха;

- учредительный договор + изменения;

- решение собрания о назначении директора;

- свидетельство о постановке на учёт в налоговой;

- справки из банков.

Список дополнительных документов смотрите по ссылке.

Советуем посмотреть видео: процедура оформления таможенной пошлины на товары, импортируемые из стран ЕАЭС.

Особенности включения ввозного ЕАЭС, НДС в вычеты

Плательщики налога принимают к вычету оплаченный НДС, если ввозимая продукция предназначается для пользования в операциях, облагаемых НДС.

Для этого требуется зарегистрировать ходатайство в книге покупок. В нём указываются реквизиты документации, в которой подтверждается оплата ввозного НДС.

Ответы на вопросы

Если отсутствуют операции по импортным товарам, декларация по НДС нужна?

Если в отношении компании существует упрощённый режим, то нужно рассчитывать НДС по импортным товарам из РК?

Оцените пост

Пока оценок нет

Загрузка…

Источник